今週の資産推移は+6.0%(+1508万)でした。同期間のマーケットはTOPIXが-0.8%、マザーズ指数が+0.8%と指数に対してアウトパフォームでした。

木曜夜に発表されたアメリカGDPが-0.9%と予想を下回り(コンセンサスは+0.5%)、ついにテクニカルリセッションとなって株も売られるかと思ったら、その日のS&P500は+1.21%と力強く上昇して引けました。この強さが下げ相場の一時的なリバウンドに過ぎないのか、ここから本格的な底入れになるのか。「強気相場は懐疑の中で育つ」というフレーズがありますが、コロナショック後もこんな感じでマクロな不安材料のある中でスルスルと上がって行ったのを思い出します。今回も同じようになるとよいのですが、ともあれ決算シーズンの地合が堅調なのはありがたいことです。

決算シーズンの最初の週は決算への反応が厳しく、買いでまたいで期待値を取りづらくなっているように見えます。円安による増益が無視される反面、原価高やロックダウンによる減益は数字なりに下げたりして、おなじ一時的な要因なのに非対称な反応となっています。半導体など先行きが不安視されるセクタはコンセンサスを上回る決算を出しても容赦なく売られ、決算の数字よりもセクタによる選別が効いているという印象。前回の決算シーズンがイージーで、高配当を出しそうなやつをばーっと買っておけば勝てただけに、難易度の落差が激しくてスイッチの切り替えが必要そう。

買いは難しいので数を絞ったほうがよさそう、とくにシクリカルなセクタはよほど自信があるやつだけにしたほうがよさそう、過去1年くらいに人気化したやつは避けたほうがよさそう、以前なら決算発表当日に期待上げしたような小型の新興株もむしろ警戒されて当日下げたりするので期待上げを取るポジションも前ほどはワークしなさそう、というあたりが決算シーズンここまでの所感です。あとはショートのほうが勝ちやすそうなので、苦手ですがなるべくショートポジションを取ってみようと思っています。

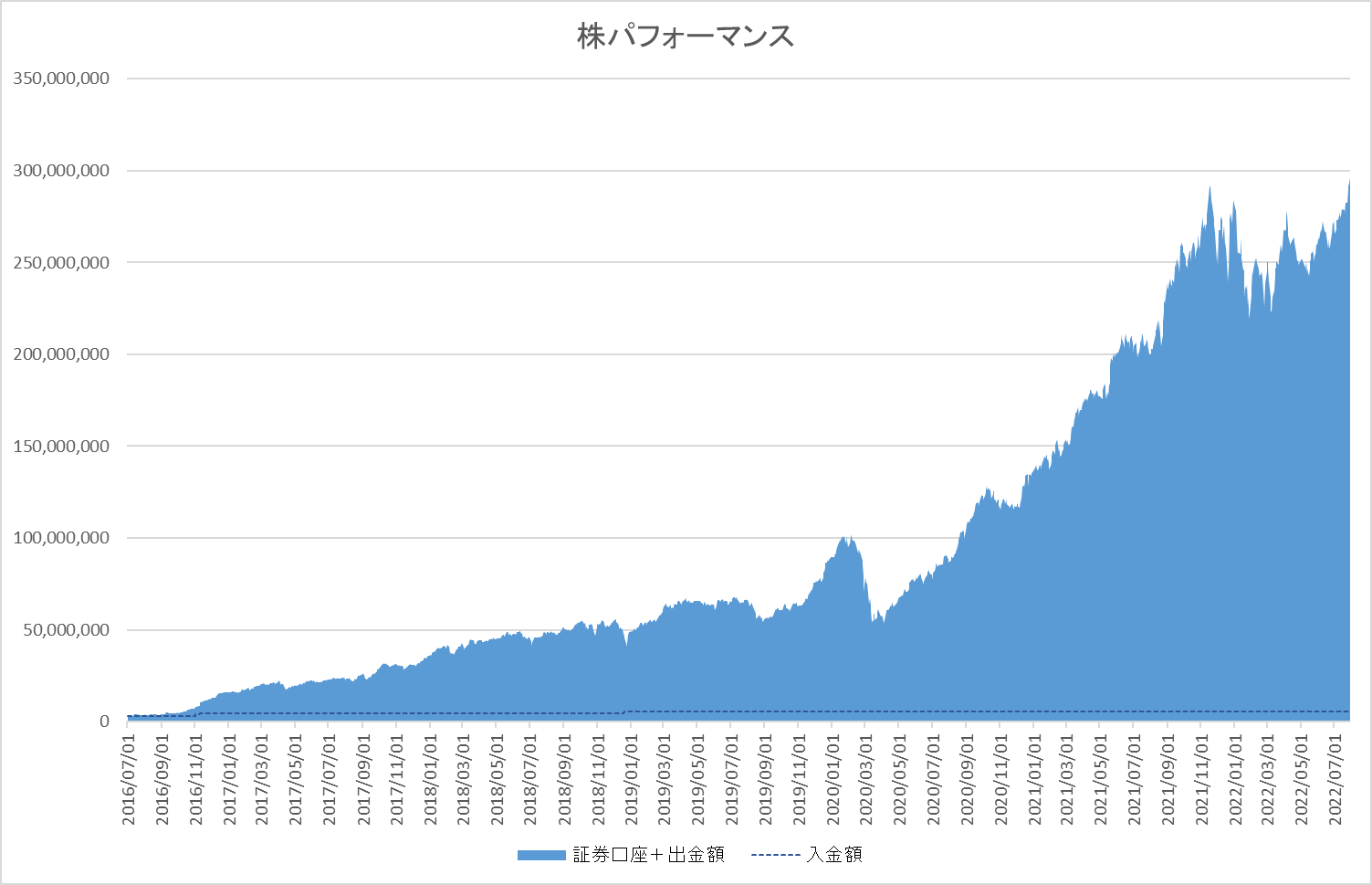

そしてついに去年11月からのドローダウンを回復することができました! 1月に-20.2%という悶絶ものの損失を出して、その後も厳しい相場が続いて今年はマイナスで終わると覚悟していましたが、今月グロース株が買い直される流れにうまく乗ることができました。いつ1月みたいな相場に逆戻りしてもおかしくないと思うんで、リスク量を抑えつつ、地合がよいうちにリードを稼いでおきたい。

ポートフォリオ

サマリー

- 評価額合計 266,448,316円

- 前日比 +3,199,504円 (+1.22%)

- 月初比 +22,882,440円 (+9.39%)

- 年初比 +12,612,782円 (+4.97%)

現物

信用