やりたいこと

やりたいことの流れ

- 株価があがりそうなイベントが近い将来に発生しそうな会社をピックアップする

- ピックアップした会社でなるべく分散したポートフォリオを作る

- 指数ショートを使ってリスク量をコントロールする

- 狙ったイベントが起きたり起きなかったりして、トータルで何となく儲かる

「株価があがりそうなイベント」って何なの?

決算(上方修正を含む)を予想して先回りすることがもっとも多い。小型で目立たない会社であっても決算で目を引く数字を出せば注目される。コンセンサス(そもそも小型株はコンセンサスが明らかでないことが多いが、四季報予想を見たり、SNSや掲示板の雰囲気からなんとなく推測している。てんで外れることも多い)を上回る決算を出すのは小型株の株価の水準が変化するきっかけとなりうる。

大型株であればアナリストのカバーがあり、先のことを見て売買する機関投資家もいて、1年後くらいの業績変化を織り込んでいくが、小型株の参加者はより近視眼的で足下の業績に引きずられて株価が形成される傾向がある(これも最近は変わってきていて、個人投資家のレベルが上がるに従って業績を織り込む度合いが高まっていると感じる)。また、小型株は参加者のレベルが低いため、将来の業績をいくらかでも推測できれば利益に繋げやすい。

他には自社株買い、増配、分割、優待新設、TOB、市場変更などがあり、会社によっては開示資料などから事前に予想できるケースがある。自社株買いと増配を狙って先回りするポジションはよく取る。他はあまりやらない。これらのイベントはそのときどきで株価の反応の度合いが変わってくるので、よりイベントドリブンに近いやり方になるし、マーケットを観察したり過去の値動きを検証することが重要になってくる。イベントドリブン専門でやっている参加者もいて彼らと競合することにもなり独特の難しさがある。

「近い将来」っていつなの?

短いものは次の決算、長いものは2年後くらいを目処にしている。もっとも短いものは決算発表直前にポジションを取って発表後に即座に手じまう一泊二日のポジション(いわゆる決算ギャンブル)。もっとも長かったのはシダックスでちょうど3年かかった(コロナの影響があり期待していた業績回復が遅くなった)。保有期間が長くなるとそれだけ不確実性が高まるため、2年後に好業績が期待できるというケースでは相応に確信の度合いがなければ触らないようにしている。

どれくらい長い目線のポジションを持てるかは人によって変わってくる部分で、1年も同じポジションを持つなんて到底できないという人も多い。2年後の飛躍を信じて腰を据えてポジションを持てるのは他の個人投資家に対する優位性だと思っている。

「なるべく分散したポートフォリオ」って?

セクタ(業種)をばらすことと、内需/外需、新興/それ以外、ディフェンシブ/シクリカルといった軸で大きく偏りが出ないようにしている。定量的に管理しているわけじゃなくて感覚でやっている。サイズは小型株に偏るが、これは自分のスタイル上どうしようもないので受け容れている。株を始めたばかりのころは新興株だらけのポートフォリオで、たまにある新興総崩れみたいな日にボロクソ食らっていたので、それを避けたいという意図がある。

銘柄数は30前後で、そのときどきでもう少し増えることがある。決算シーズンは50を超えることもある。『ウォール街のランダム・ウォーカー』に分散効果のグラフが載っていて、グラフの形を見ると20くらいは持ちたい気がするし、同じような動きをする株がポートフォリオにいたりするのでそのへん考慮すると30くらいあると良いかなと考えている。「分散効果は投資における唯一のフリーランチ」という言葉もあるくらいで、わたしは日本株に集中した投資をしているので、せめてその中では分散を利かせたい。

「リスク量をコントロール」って?

期待値がありそうなアイディアが見つかればなるべくポジションを取るようにしており、自信の度合いによってざっくり以下のようなサイズにしている。

- 不確実な点もあるが期待値がありそうな気はする: 運用額の3%

- 期待値があると自信を持てる: 運用額の5%

- 強い自信を持てるしこのポジションで負けたら仕方ないと思える: 運用額の10%

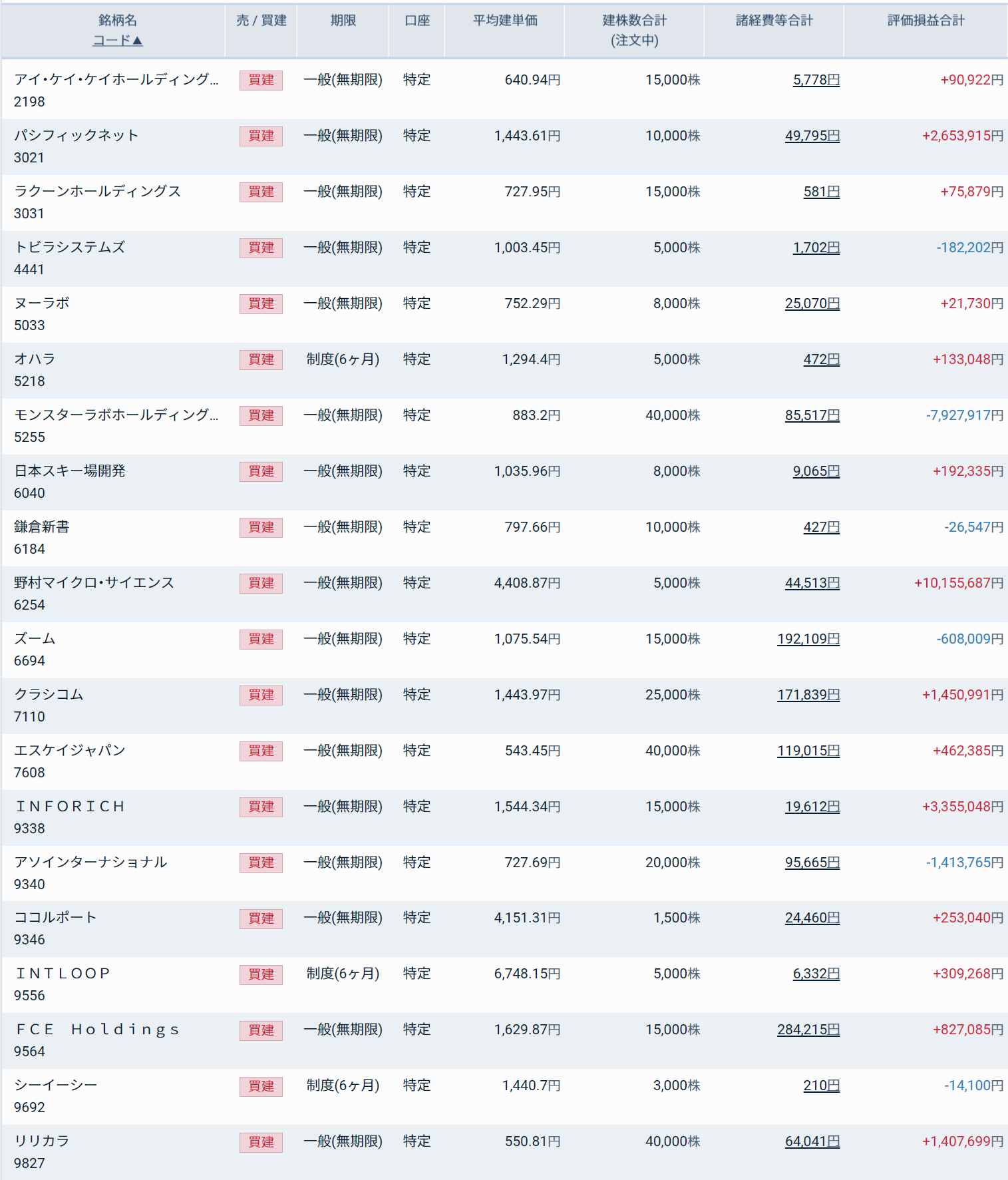

そうやって30もポジションを取ると、個別株のポジションが運用額の180%くらいになったりする。しかしマーケットリスクを180%ぶんも取りたくないので、運用額の80%だけ指数をショートすれば差し引きネット100%になってふつうのフルインベストメントと同じことになる……はず。

実際にはしょっちゅう股割きになるしヘッジといいつつどれだけヘッジとして機能しているの? という突っ込みどころはある。個別株にレバレッジをかけるにも指数ショートにもコストがかかるから、そのコストを上回るリターンの上乗せがないとやる意味ないよねという話もある。でもうまくいけばパフォーマンスをブーストできるし、自分の選んだポートフォリオが指数に勝てるはずという不遜な信念を(今のところは)持っているのでやっている。ここ最近は以下のような範囲での推移となっている。

- 個別株ロング: 150-200%

- 指数ショート: 50-80%

- ネット: 80-120%

ネットをもっと大きく動かす人もいるけれど、わたしは自分の相場観をまったく信頼していないし自分に指数の動きを当てられるとも思わないので、あくまでネット100%が基本でそこからあまり動かさないようにしている。ショートには日経平均をもっぱら使って、たまにTOPIXやNASDAQを使うこともある。

「トータルで何となく儲かる」って本当にそうなるの?

これはねえ……どうなんでしょう。期待値があると思っているポジションに本当に期待値があるかはわからないし、実際のところあったりなかったりするんだろうけど、いちおうここ7年くらい何となく儲かってはいて、トータルで期待値のあるトレードができているのだとはおもう。ただマーケットは常に変化するもので、株のパフォーマンスなんて曖昧でランダム性の強いものだし、これからも同じことをやって儲かるかどうかはわからない。

やってること

インプット

日々のルーチンとして以下のようなものをインプットとしている(優先度の高い順番)

- 適時開示

- 証券会社レポート

- 株仲間との議論

- 株ブログとTwitter

もっとも重要なのは適時開示を読むこと。上場企業の発表する一次情報であり、仮説を立ててアイディアをひねり出す元ネタとなる。夕方から夜にかけてTDnetで開示資料に目を通すことを日課にしており、よほど忙しい日でなければとにかくこれだけはやっている。決算短信、決算説明資料、成長可能性資料、自社株買いや子会社買収の開示には一通り目を通し(ただしどれだけ時間を掛けて読むかは企業ごとに差がある)、気づいた点をメモに控えるようにしている。

適時開示を読むのは「株価があがりそうなイベント」を示唆する記述を見つける宝探しのようなもので、将来の好決算や前向きな変化の予兆を見つけたい。そのため、事業の見通しや業界の状況を述べている箇所や、業績予想や、KPIの推移を中心に見ていく。それ以外の雑多なシートは読み飛ばしてよい(そういう読み方をしないと処理しきれない)。「このシートに書いてあることで将来のP/Lがどう変化するか」をイメージしながら読んでいくクセを付けると見落としが減ると思う。

一部の企業は業績を予想するための方程式の材料になるもの、たとえば為替感応度やユニットエコノミクスなどを開示資料に記載してくれている。それらを見つけたときはどこかに控えておくと後で役に立つことがある。

アナリストや記者の取ってきた一次情報が含まれるコンテンツとして証券会社のレポートや専門的なメディア(業界紙など)の記事も有用なインプットとなる。個人投資家にレポートを公開している証券会社は数少ないが、一通り口座を開いて興味あるものに目を通している。野村證券とSMBC日興証券がとくに質の高いレポートを出しており、この2社のレポートは毎朝読んでいる。残りの証券会社は週末など時間のあるときにまとめてチェックすることが多い。

レポートはレーティングや目標株価を見ても意味はなく、むしろヘンにアンカリングされて害になる気がする。大切なのはそこに書かれたファクトや業績予想のロジックを吟味することである。そのときどきで興味のある業界紙を読んだり、関連する公的な統計や業界団体の発表資料があれば、どれだけ参考になるかは別としていちおう参照している。たとえば造船会社のポジションを持っているなら「海事プレス」「海事総合誌COMPASS」を読んだり、日本船舶輸出組合が毎月発表している輸出船契約実績を見ておくと業界のトレンドをなんとなく把握できる。

他の個人投資家と交流したり、株ブログやTwitterでさまざまなスタイルの参加者がどういうことを考えてどういうトレードをしているか知るのは、そのときどきのマーケットの雰囲気を捉えるのによい。株へのモチベーションを維持することにも繋がっているように感じる。

投資アイディアの検討

投資アイディアの見つけ方には個別性が強く、一概にこうやればよいと述べることは難しい。もっとも一般的な流れとしては、その企業の収益構造を理解して、開示資料などから材料を集めてきて目先の業績を予想して、コンセンサスと比較する。業績が株価にまだ織り込まれていないだろうと考えられたら、それは立派な投資アイディアである。

実例を見てもらうとイメージしやすいとおもう。わたしのベストトレードの1つと言えるのがこの記事に書いたIGポートのトレードで、狙い通りの業績が出てくれて2Q決算でストップ高を取れた。この記事に書いたような数字の詰めをいろんな企業について日々やっている。

daken.hatenablog.jp

同じ開示資料を読んでも、そこから得られる洞察の深さはその人の持つ知識によって変わってくる。地道な積み重ねで自分に理解できる企業や業種を1つ1つ増やしていくことが大切で、努力量で勝負できる秀才型のアプローチである。わたしはcisさんやテスタさんのような天才トレーダーではないので、この方法が自分に合っていると思っている。

バリュエーション

バリュエーションをどう扱うかはおおむね投資アイディアに、とくにポジションの保有期間に従属すると考えている。たとえば決算ギャンブルのポジションであれば、多くは一泊二日、長くても1週間くらいしか保有しないのだから、その間にその企業のバリュエーションが変化する可能性は低いだろう(もちろん決算の内容がそのきっかけになることはあるし、それを期待してもいるわけだけど、実際にそれが起こる頻度はそこまで高くない)。逆に長期的に保有するポジションであれば、その間にマーケットの環境に変化が生じて、その企業なり属するセクタなりに許容されるバリュエーションの水準が変化する可能性は高くなる。2021年から2022年にかけてPSRで評価されるようなSaaS企業の許容バリュエーションが大きく切り下がったことは記憶に新しい。

ハッキリした線引きが自分の中にあるわけではないが、想定される保有期間が3ヶ月(言い換えると次の決算発表まで)に満たない場合はバリュエーションを気にしない。PERが50とか100とか付いていたり、自分の目線から見て高すぎる株であっても、コンセンサスを上回る決算になりそうだとか、なにかポジティブな開示が出そうだと考えたらポジションを取るし、それで明らかにパフォーマンスが損なわれているという感覚はない。保有期間が3ヶ月を超えるに従って、バリュエーションを考慮する比重が徐々にあがっていくようなイメージを持っている。

バリュエーションを見るときには(1)ヒストリカルPER、(2)似通った上場企業との比較(いわゆるcomps)の2点を参照し、現在の株価がどのあたりの水準にあるかを確認する。相対的に高い水準にいればそのぶんだけポジションの期待値が下がるように思われるが、定量的な評価はできておらず、感覚でポジションサイズを調整している。本来なら(3)としてその企業の将来の業績やキャッシュフローから想定される理論的な企業価値(DCF法や配当割引モデルなど)を確認すべきと思うが、自分の能力の問題もあって手が回っていない。バリュエーションについてはもっとしっかり勉強したい。マッキンゼー『企業価値評価』を読もう読もうと思いつつ手が付いていない。

トレード

投資アイディアにもとづいて以下のようにポジションの遣り繰りをしている。

ポジションを建てるとき: そのとき持っている投資アイディアの中から取捨選択してポジションを建てていくことになる。相対的に自信の持てるものは即座にポジションを建てて、そうでないものはストックしておいて決算ギャンブルに回す。しかし原則論でいえば、自分が考えるようなことは他の参加者だって考えているはずだし、(その投資アイディアが正しいとして)どのタイミングで株価に織り込まれるかはランダム性が強く予測しがたいのだから、さっさとポジションを建てたほうがよいのだろう。いわゆる打診買いのようなことはせず、欲しい数量を一度に買うことが多い。そのポジションに期待値があると考えるから買うのだし、それなら欲しいだけの株数を一度に買えばフルに期待値を取れるのだからそうすべきで、打診買いはアイディアに自信の無いものがやることである。ただし最近は流動性の問題から数日にわけて買うことが増えている。

ポジションを手じまうとき: そのポジションをどういうふうに手じまうかは投資アイディアに従属するため、ポジションを建てたときにあらかじめ手じまい方は決まっている。決算ギャンブルであればその決算を通過したら手じまうし、上方修正などのイベントに期待するポジションであれば上方修正が出るはずの期間を過ぎたら結果はどうあれ手じまうし、未来の業績に期待するポジションであればその業績が実現したら手じまうし何かの理由で否定されたらそれはそれで手じまう。マーケットが急落しボラティリティが高まる局面で、グロスを落とすために相対的に自信のないポジションを手じまうことはあるが、たとえば「いまはネット120%あって重たいから100%まで落とそう」とかそれくらいの減らし方で、そこまで大きくポジションを減らすことはない。性格が逆張りなので相場が下がったのを理由にポジションを手じまうことに抵抗があり、対処が遅れて大きなドローダウンを食らうことも多い。

なお、わたしは執行には優位性がなく、というか明らかにへたくその部類であって、雑に売り買いして過大な執行コストを支払っているという自覚もあるので、その点について書けることはなにもない。もっと執行のうまい人にかわりに売り買いしてもらえたらきっとパフォーマンスが向上するのにとよく考える。

やらないこと

個人投資家が株に割ける時間は限られており、貴重な時間をパフォーマンスに繋がること"だけ"に使うべきである。やったほうがよいことを挙げていったらキリがないが、そのリストを削っていってやることを絞り込むのが大切だと考えている。

- チャートは見ない。テクニカル系の指標なども見ない。持ち株の値動きは昼休みと引け後にさっと確認すればそれで十分である

- 四季報は持ち株だけ確認して、通読はしない

- 日経新聞や一般紙はTwitterのタイムラインに流れてきた記事だけ読むが、全体を読むことはしない

- マクロの動向を過度に追わない。個人投資家が中央銀行の動静を気にしたり、地政学的なリスクをケアするのはむしろパフォーマンスを損ねるケースが多いように思われる

- ザラ場は基本的に見ない。売り買いは寄り後と大引け前の時間帯にやっている。ただし買うかもしれないIPOの初値が付くときと、決算シーズンだけは見れる範囲でザラ場を見ている

わたしのパフォーマンスは適時開示を愚直に読むことから得られていると考えており、適時開示を読んでそこからアイディアを得ることに時間を優先的に使うように心がけている。